ファクタリングの仕組みとリスク・デメリット

従来、企業が資金を調達する際には銀行融資や事業者金融などを利用するのが主流でした。

しかし、ここ数年でこれらとは違った新しい形での資金調達が注目を浴びています。

それが、今回取り上げるファクタリングです。

このページではまずファクタリングの仕組みと、そのリスクとデメリットについて触れていきたいと思います。

ファクタリングとは

ファクタリングとは、企業が持つ売掛債権を業者(ファクタリング会社)が買取り、その代金を企業に支払うという行為のことを言います。

企業は入金前の売掛債権を業者に譲渡することで、入金日よりも前に資金調達を行うことができます。

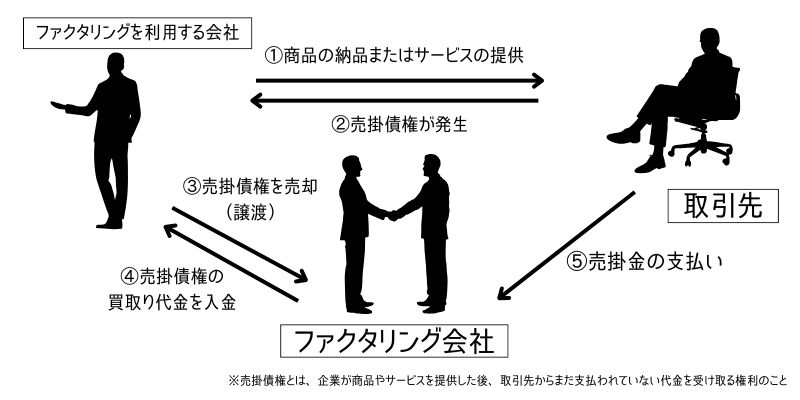

ファクタリングの仕組み

おそらく、ファクタリングと言われても実際に利用されたことのない方にはそれがどんな仕組みなのか分からないはずです。

ですので、ここでは簡単にその仕組みについて説明したいと思います。

- 納入企業(ファクタリングを利用する会社)がクライアントに対して商品の納品またはサービスの提供を行う

- クライアントから納入企業に対して売掛債権が発生する

- 納入企業がファクタリング会社に対して売掛債権を売却(譲渡)する

- ファクタリング会社が納入企業に対して売掛債権の買取り代金(手数料を差し引いた額)を入金する

- クライアントがファクタリング会社に売掛金を入金する

ファクタリングはこの3者が以上のような段階を踏んでいくことで成立します。

ファクタリングのリスク

ファクタリングを利用すれば、売掛金の入金を待たずに資金を調達することができます。

これは資金繰りに困っている企業にとっては非常にありがたいことですが、そうしたメリットの一方でファクタリングには見逃すことのできないリスクが存在しています。

ファクタリングのリスクとして挙げられるのは主に以下の2点です。

取引先に知られてしまう

既に述べたとおり、ファクタライングの手続きにおいては売掛債権の売却が必須になります。

これによって売却を行った企業は資金を調達できるわけですが、取引先から見るとこれは決して望ましいことではありません。

取引先の立場になって考えれば分かりますが、売掛金の入金を待たずに売掛債権を売却することは、相手方に信用されていないという風に映ってしまうのです。

もちろん、長い付き合いの取引先であれば社内の事情を少なからず理解してくれるでしょうが、取引関係の短い会社であれば信頼関係が崩れる原因になることもあります。

最悪の場合には、契約の解除や取り消しといった事態に発展することもありますので、取引先に知られてしまうというのは大変なリスクだと言えます。

悪徳業者に騙される可能性がある

ここ数年で、ファクタリングを利用して資金調達を行う企業の数は急激に増えています。

そうした状況の中で、売掛債権の買取りを行うファクタリング会社の数も急速に増えてきています。

しかしながら、そうした業者の中には必ずしも優良とは言えない会社も含まれており、中には明らかに悪徳な業者も存在しています。

悪徳なファクタリング会社は虚偽の手数料をHPに記載して集客を行ったり、譲渡された売掛債権の代金を入金しなかったりといった、様々な違法行為を働いています。

そして、ファクタリングを利用して資金を調達しようとする企業の中には、こうした悪徳業者に騙されてしまう会社が少なからず存在しています。

ひとたびこうした業者に騙されてしまうと大きな被害を受けることになるため、この点は非常に大きなリスクだと言えます。

ファクタリングのデメリット

次に、ファクタリングのデメリットについて紹介していきます。

ファクタリングには以下の3つのデメリットがあります。

売掛債権が目減りしてしまう

ファクタリングを行うためには、売掛債権の売却に際して手数料を支払わなければなりません。

そのため、本来であれば満額を受け取れる売掛金が目減りしてしまうことになります。

融資に比べてコストが高い

ファクタリングにおいて手数料が、融資においては金利がそれぞれ資金調達のコストとなります。

この双方を比べると、融資よりもファクタリングのコストの方が大きくなる傾向があります。

ファクタリングの手数料は売掛金の5%から20%が相場となっていますが、売掛金がよほど少額でない限り融資の金利よりも高い手数料を支払うことになります。

売掛金の額が資金調達できる額の上限になってしまう

ファクタリングでは売掛債権を売却して資金を調達するため、売掛金の額を超えた資金を調達することはできません。

売掛金の限度額は基本的に月商の上限ですから、これを超える額を調達することはできないということになります。

ファクタリングは大きなメリットもありますが、それと同じくらいのリスクやデメリットがあります。利用する際は良い面ばかり見るのではなく、マイナス面も考慮した上で慎重に業者を選びましょう。